※当記事はアフィリエイト広告を含みます。

商品を買ったりサービスを受けたりしたら、その対価として代金と消費税を支払います。しかし、この消費税は年々高くなってきているため、負担コストとして無視できなくなってきています。

中には、「ファクタリングの利用にも消費税かかかるのではないか」と疑問を抱いている人もいるのではないでしょうか。今回は、その疑問を解消していきます。根拠も合わせて説明するので、参考にしてください。

目次

ファクタリングに関係する消費税とは

消費税とは、商品の販売やサービスの提供など、さまざまな取引に対してかかる税金のことです。消費者が負担して事業者が納税する間接税でもあります。生産・流通段階で重複して課税されないように仕組みが整えられているため安心してください。

なお、消費税は、すべての取引にかかるわけではありません。その違いを理解するために、この段落では消費税がかからない取引とかかる条件について説明します。

消費税がかからない取引

消費税がかからない取引は、非課税取引・不課税取引・免税取引の3つです。次の段落から、各取引の詳細について説明します。

非課税取引

非課税取引とは、課税対象の取引であっても、性質上・社会政策的配慮などを考慮して課税しない取引のことです。例えば、以下のような取引が非課税取引に該当します。

- 有価証券や商品券の譲渡

- 貸付金の利子

- 社会保険医療

不課税取引

不課税取引とは、事業の対価を得て行う資産譲渡や輸入取引などに当てはまらない取引のことです。例えば、対価を得ずに行う贈与・寄附・出資に対する配当金が不課税取引に該当します。

免税取引

免税取引とは、輸出類似取引において、一定の条件を満たすと消費税の支払いを免除できる取引のことです。輸出類似取引とは、商品の輸出や国内輸送・海外の事業者に対するサービスの提供などが該当します。

消費税がかかる条件

国内で取引が行われた、事業として取引を行ったなどの条件を満たした場合は消費税がかかります。対価を得る取引をした、資産の譲渡・貸付・役務の提供をしたなども条件の一部です。ここでは、各条件の詳細について説明します。

国内で取引が行われた

取引が国内で行われた場合は、消費税が課税されます。事業者が国内外にわたって取引をしている場合は、資産の譲渡・貸付け、役務提供の面からどちらの取引に該当するかで判断されます。

事業として取引をした

「事業として」とは、対価を目的に資産の譲渡を繰り返し・継続、かつ独立して行うことです。事業者には、法人と個人事業主が存在します。法人は、事業を行うために設立された事業者です。

そのため、すべての取引が「事業として」に該当します。一方で個人事業主は、事業者と消費者、両方の立場を兼ね備えています。この特性上、消費者として行った取引は「事業として」に該当しません。

対価を得て取引をした

「対価を得て取引をした」とは、資産の譲渡に対し、反対給付として何かしらの対価を得る取引のことです。ひとつの給付に対して対価の意味をもったもうひとつの給付のことを反対給付と言います。

そのため、対価が発生しない株の配当金や補助金などは「対価を得て取引をした」に該当しません。宝くじの当選金や寄附金なども同様です。

資産の譲渡・貸付・役務の提供をした

資産の譲渡・貸付・役務の提供については、以下に分かりやすくまとめました。

- 資産の譲渡:売買または交換の契約をして資産を他の人に移転すること

- 資産の貸付:他の人に資産を貸して使わせる行為のこと

- 役務の提供:運送・請負・委任・寄託等契約に基づく労務や便益、その他サービスを提供すること

ファクタリングの取引は非課税?その理由とは

ファクタリングは、売掛債権をファクタリング会社に譲渡して買取金額を受け取る売買取引です。資産の譲渡に該当する可能性が高く、「消費税がかかるのではないか」と考えている人もいるでしょう。

結論から申し上げますと、ファクタリングの取引とそれで発生する手数料に消費税はかかりません。この段落では、「なぜファクタリングの取引は非課税なのか」その疑問を解消していきます。

取引に消費税がかからない理由

ファクタリングの取引が非課税なのは、国税庁の公式サイトに記載されている「非課税となる取引」に該当するからです。非課税となる取引の内容を分かりやすく要約しますね。

- 課税取引の対象であっても、課税の対象として馴染まないものや社会政策的配慮から、課税しない取引もある

さらに、国税庁は非課税取引として17の取引を列挙しています。このうち、ファクタリングは「有価証券等の譲渡」に該当します。有価証券等の譲渡とは、有価証券・登録国債・社員の持分・抵当証券・金銭債権などを譲渡することです。

ファクタリングで譲渡する売掛債権は、このうちの金銭債権に該当すると考えられます。

手数料に消費税がかからない理由

ファクタリングを利用すると、金利の代わりに手数料がかかります。この手数料にも消費税はかかりません。非課税の理由は、国税庁の公式サイトに記載されている「預金や貸付金の利子など」に該当するからです。

預金や貸付金の利子などの内容を分かりやすく要約しますね。

- 消費税は、財貨やサービスの流れを通して消費に負担を求める税。そのため、課税の対象に馴染まない資金の流れに関係する取引は非課税とする

さらに、国税庁の公式サイトには20の何を対価とした金融取引が非課税になるのかが記載されています。ファクタリングの手数料は、このうちの「手形の割引料」に含まれると考えられます。

手形割引とは、売掛債権を現金化する資金調達の方法です。手形割引を利用すると、額面金額から割引料が引かれます。この割引料に消費税はかかりません。そのため、ファクタリングにかかる手数料にも消費税はかからないと判断できます。

取引と手数料に消費税がかからない根拠

ファクタリングの取引とそれで発生する手数料には消費税がかからないと説明しました。この根拠は、国税庁の公式サイトにある「金銭債権の買取り等に対する課税関係」にも記載されています。照会内容に対する回答を分かりやすく要約しますね。

- 契約上、金銭債権の譲受けなら金銭債権の譲受対価に該当するため非課税

- 金銭債権の譲受けの際に債権者から徴収する手数料は、名目に関わらず非課税

何かトラブルが起こったら国税庁の公式サイトを見て、どのような扱いが正しいのか確認しましょう。

ファクタリングでは消費税がかかるケースもある

ここまで、ファクタリングの取引と手数料には消費税がかからないことを説明してきました。しかし、例外として消費税がかかるケースもあります。それは、債権譲渡登記が必要な場合です。

債権譲渡登記とは、債権を譲渡した事実を公示する登記制度のことです。ファクタリングで譲渡する売掛債権は、無形資産に該当します。誰が保有者なのか証明しにくいのが欠点です。

この特性を悪用して、すでに譲渡した債権を別のファクタリング会社にも譲渡しようと企む人が存在します。この行為を防ぐために使われるのが、債権譲渡登記です。債権譲渡登記を行うためには、登記費用や司法書士報酬費などを支払わなければいけません。

これらの費用を支払う際に消費税が発生します。

ファクタリングで消費税を請求されたら悪徳業者を疑おう

ファクタリングを利用するにあたり、債権譲渡登記以外で消費税がかかることはありません。だからと言って、「消費税を請求してくる業者は悪徳業者だ」と断定するのはおすすめできません。

間違えただけの可能性もあるからです。悪徳業者かは、総合的に見て判断しましょう。その判断の参考になるように、ここでは悪徳業者の特徴を紹介します。

会社の情報が十分に記載されていない

会社概要を確認して、以下の項目に当てはまる場合は悪徳業者を疑いましょう。

- 公式サイトが存在しない

- 会社の事業所が存在しない

- 連絡先として携帯の電話番号が記載されている

中には、架空名義で契約された飛ばし携帯で連絡を取り合う悪徳業者も存在します。問い合わせても折り返しの固定電話番号を教えてくれない場合は、かなり怪しいと言えます。

見積りが抽象的で分かりにくい

多くの会社は、契約を結ぶ前に見積りを出してくれます。見積書を見て、提示された内容に不審な点がないか確認しましょう。不審な点があまりにも多い場合は、悪徳業者を疑ってください。なお、以下のような業者はかなり危険なので避けることをおすすめします。

- そもそも見積りを出してくれない

- 見積りの明細や根拠が示されていない

- 契約とはまったく関係のない手付金や保証料などが含まれている

手数料が相場から大きく外れている

ファクタリングを利用する際にかかる手数料は、どこも同じではありません。利用する会社や審査内容など、さまざまな要因によって変動します。ひとつの目安として、契約形態別に手数料の相場を紹介します。

- 2社間ファクタリング:10〜30%

- 3社間ファクタリング:1〜9%

適用される手数料が、上記から大きく外れている場合は悪徳業者の可能性を疑いましょう。なお、相見積りをとってその会社だけ異常に手数料が高ければ、ほぼ確実に悪徳業者です。

審査なしでサービスを提供している

ファクタリングを利用する人の中には、審査に不安を抱いている人もいるのではないでしょうか。そのような人は、審査なしのファクタリング会社に惹かれるでしょう。しかし、審査なしのファクタリング会社は悪徳業者である可能性が高いため、注意してください。

売掛先から資金を回収する以上、ファクタリング会社はリスクを考えるために必ず審査を行います。それを放棄しているわけですから、少し怪しいと言えますね。何かしら裏がある可能性が高いため、十分注意してください。

融資での資金調達をすすめてくる

中には、ファクタリングの相談をしたのに融資をすすめてくる業者もいます。その場合、賃金業登録をしている業者か確認しましょう。未登録なのに自社の融資をすすめてくる業者は、ほぼ確実に悪徳業者です。

融資を含む賃金業サービスは賃金業登録をした業者しか提供できないと法律で決められているからです。

非課税のおすすめファクタリング3選

「ファクタリング業界には悪徳業者も存在する」と聞いて、不安を感じた人もいるでしょう。もちろん、優良業者も存在するため安心してください。

ここでは、安心して利用できるおすすめのファクタリングサービスを3つ紹介します。

アクセルファクター

- 手数料は2%~

- 資金調達の専門家が選ぶ「安心して利用できるファクタリングサービス」調査でNo.1※を獲得

- 上限なしで事業資金を即日調達できる

「アクセルファクター」とは、経営革新等支援機関の認定を取得したファクタリングサービスです。専門的な知識・経験が一定レベル以上あると認められた企業のみ認定されます。そのため、アクセルファクターは安心感がありますよ。

特徴は、早期に申し込むと最大2%(手数料)の割引を受けられることです。安心・安全のサービスを低い手数料で利用できるのは、非常に助かりますね。

※日本マーケティングリサーチ機構が2022年4月25日〜8月2日まで調査

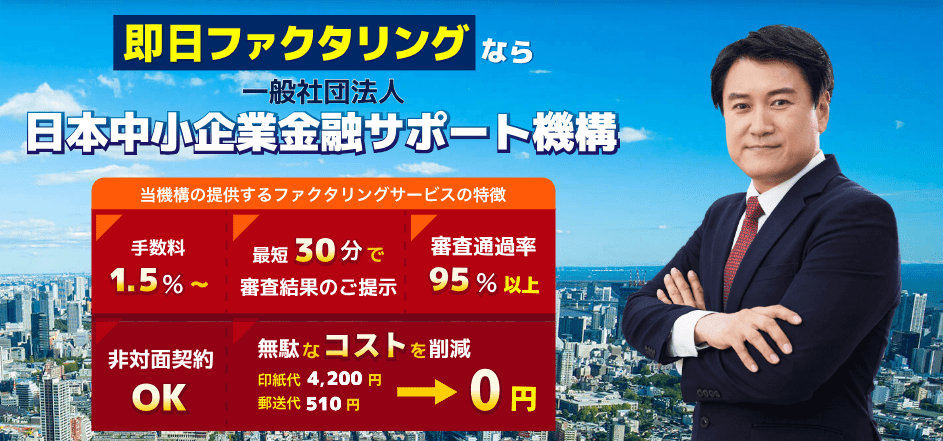

日本中小企業金融サポート機構

- 手数料は、1.5~10.0%

- 買取可能額は無制限

- 審査結果は最短30分、資金調達まで最短3時間

「日本中小企業金融サポート機構」は、一般社団法人として、経営者のための窓口を提供しています。経営改善を徹底的にサポートし、さまざまな資金調達方法を提案したり、立て直し税金対策までフォローアップし、経営の改善を図ります。

最短即日30分で資金調達が可能なスピード対応で、専門知識豊富なスタッフが資金繰りをサポートするため安心です。

日本トラスト

出典:日本トラスト公式サイト

- 審査の通過率は驚異の98%

- 2社間ファクタリングと3社間ファクタリングの両方に対応

- 最短1時間で現金化が可能

「日本トラスト」とは、審査の通過率98%の実績をもつファクタリングサービスです。柔軟な審査で多くの人の悩みを解決してくれます。特徴は、手数料が1%〜と業界最安水準であること。

最低限の手数料しか取られないため、ファクタリングを利用しても損しにくいですよ。また、10万円からの少額債権に対応しているのも日本トラストの特徴です。そのため、個人事業主でも利用しやすいでしょう。

▼その他の会社も知りたい方は、おすすめのファクタリング会社を紹介している以下の記事を参考にしてください。

資金調達を考えている人におすすめのファクタリングサービスを紹介します。初めてでも悩まないように、選び方や悪徳業者の特徴などもまとめました。メリット・デメリットはもちろん、申し込みの流れなどもまとめたので参考にしてください。

ファクタリングの取引・手数料は基本非課税

今回は、「ファクタリングの取引は非課税なのか」について説明しました。結論、非課税です。取引で発生する手数料にも消費税はかかりません。しかし、例外として債権譲渡登記を行う場合は手数料がかかります。そのため、この区別だけはしておきましょう。