※当記事はアフィリエイト広告を含みます。

ファクタリングは、便利な資金調達方法として注目されています。これでキャッシュを確保し、大きなチャンスを掴んでいる企業も存在するくらいです。

兵庫県に住んでいても使えるサービスなので、必要であればぜひ活用してくださいね。

しかし、「どこのサービスを利用すればよいのだろうか」と悩んでいる人もいるでしょう。その悩みを解消するために、今回は兵庫県にも対応しているおすすめのファクタリングを紹介します。

目次

兵庫県対応のファクタリングおすすめ8選

兵庫県には多くのファクタリング会社が対応しています。しかし、その中には悪徳業者も混ざっている可能性があるので注意してください。ここでは、信用できるおすすめのファクタリング会社を紹介します。

アクセルファクター

- 資金調達までは最短2時間

- 2社間、3社間どちらも利用可能

- 買取可能額は30万円~上限なし

「アクセルファクター」の特徴は、対応が早いことです。銀行だと審査だけで数週間かけることもありますが、アクセルファクターは「即日入金」を原則にしています。

これは、クライアントの運営資金の保守・資金不足の解消を第一に考えているからです。また、「柔軟性がある」のもアクセルファクターの特徴です。

買取可能債権の下限を50〜100万円に設定しているサービスが多い中、アクセルファクターは下限を30万円に設定しているので、少額からの利用も可能です。

| 手数料 | 2%〜 |

|---|---|

| 入金日数 | 最短2時間 |

| 買取可能な金額 | 30万円~無制限 |

| 無料見積もり | 見積もりはこちら |

| 運営会社 | 株式会社アクセルファクター |

日本中小企業金融サポート機構

- 17時までに契約が完了した場合は、即日振込で対応

- 買取可能額の下限・上限はなし

- 売掛先が法人なら創業1年未満の企業でも利用可能

「日本中小企業金融サポート機構」とは、経営革新等援機関が提供するファクタリングサービスです。

特徴は、完全非対面で請求書を即現金化できること。申し込みから契約までオンラインで完結するため、どこに住んでいてもサービスを利用できますよ。

また、印鑑証明・登記簿謄本が一切不要なのも日本中小企業金融サポート機構の特徴です。売掛金が分かる資料と通帳3ヶ月分のみで審査に申し込めるため、非常に楽ですよ。

| 手数料 | 1.5%〜 |

|---|---|

| 入金日数 | 最短3時間 |

| 買取可能な金額 | 下限・上限なし |

| 無料見積もり | 見積もりはこちら |

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

エスコム

出典:エスコム公式サイト

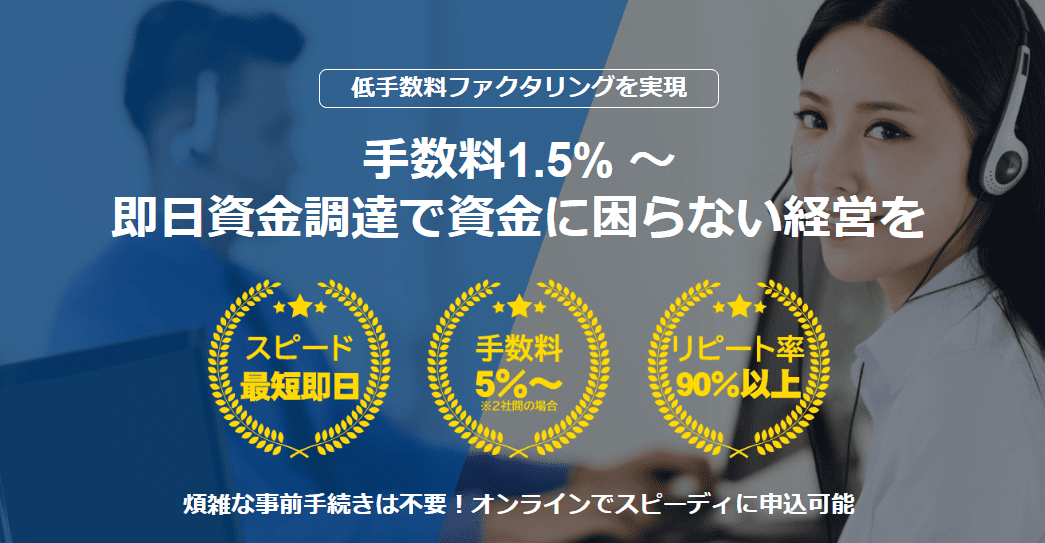

- リピート率90%以上で最短即日入金が可能

- 資金化の成功率は97%

- 日本全国、経験豊富なスタッフが対応

「エスコム」とは、複雑な事前手続き不要なファクタリングサービスです。特徴は、リピート率が90%以上であること。多くの人がサービスに満足している証拠なので、安心して利用できますね。

また、公式サイトから買取手数料のシミュレーションができるのもエスコムの特徴です。完全無料で使えるので、気になる人はお試し感覚で使ってみてください。

| 手数料 | 1.5%〜 |

|---|---|

| 入金日数 | 最短即日 |

| 買取可能な金額 | 30万円〜1億円 |

| 無料見積もり | 見積もりはこちら |

| 運営会社 | 株式会社S-COM |

ネクストワン

出典:ネクストワン公式サイト

- 手数料は1.5%〜と使いやすい

- 日本全国、さまざまな業者に対応

- 1億円以上の事業資金調達も可能

「ネクストワン」とは、法人の満足度95%を達成しているファクタリングサービスです。

特徴は、1億円以上の高額な売掛金にも対応していること。融資並みの資金調達が素早くできるのは非常に助かりますね。

また、手数料が1.5%〜と低いのもネクストワンの特徴です。手数料による損失が少ないため、使いやすいファクタリングと言えるでしょう。

| 手数料 | 1.5%〜 |

|---|---|

| 入金日数 | 最短即日 |

| 買取可能な金額 | 30万円〜 |

| 無料見積もり | 見積もりはこちら |

| 運営会社 | 株式会社ネクストワン |

イージーファクター

- 弁護士ドットコム株式会社が提供するCLOUDSIGNを導入しているため安心

- 必要な書類は3点のみ

- オンライン完結で手数料は2〜8%を実現

「イージーファクター」とは、オンラインで完結するファクタリングサービスです。特徴は、手数料が2〜8%と明確なこと。上限が適用されても10%未満なので、手数料は安いと言えるでしょう。

また、最短10分で見積りを出してくれるのもイージーファクターの特徴です。見積りの依頼方法は請求書を送るだけ。簡単なので、気軽に使ってみてください。

| 手数料 | 2%〜 |

|---|---|

| 入金日数 | 最短60分 |

| 買取可能な金額 | 300万円〜 |

| 運営会社 | 株式会社No.1 |

えんナビ

出典:えんナビ公式サイト

- 24時間365日、スピード対応

- 安心のノンリコース契約

- 徹底した秘密厳守で安心

「えんナビ」とは、お客様満足度93%の実績を誇るファクタリングサービスです。

特徴は、24時間365日体制で対応していること。土日・祝日でも専門のスタッフがスピーディーに対応してくれるのは助かりますね。

また、安心のノンリコース契約(償還請求権なし)なのもえんナビの特徴です。倒産リスクを避けながら資金調達ができるため、安心してファクタリングを利用できますよ。

| 手数料 | 5%~ |

|---|---|

| 入金日数 | 最短即日 |

| 買取可能な金額 | 50万円〜5,000万円 |

| 無料見積もり | 見積もりはこちら |

| 運営会社 | 株式会社インターテック |

ペイトナーファクタリング

- 最短10分で入金してもらえる

- 事業計画書や決算書は不要

- 初期費用・月額費用が無料

「ペイトナーファクタリング」とは、フリーランス・個人事業主向けのファクタリングサービスです。

特徴は、事業計画書や決算書などを用意する必要がないこと。特定口座の開設も必要ないため、気軽にサービスを利用できますよ。

また、最短10分で売掛債権を現金化できるのもペイトナー ファクタリングの特徴です。10時から営業を開始しているので、営業開始と同時に申し込めばお昼までには資金調達が完了する場合もありますよ。

| 手数料 | 10%固定 |

|---|---|

| 入金日数 | 最短10分 |

| 買取可能な金額 | 1〜100万円 |

| 無料見積もり | 見積もりはこちら |

| 運営会社 | ペイトナー株式会社 |

ビートレーディング

- 取引実績58,000社以上、累計買取額は1,300億円を突破

- 審査に必要な書類は2点のみ

- 月間契約数は1,000件以上と取引実績が豊富

「ビートレーディング」とは、58.000社以上と取引をした実績があるファクタリングサービスです。特徴は、スピード審査に対応していること。

最短2時間で審査結果を提示してくれるため、すぐに資金調達できるかが分かりますよ。

また、最大買取率が98%と高いのもビートレーディングの特徴です。柔軟な審査で多くの売掛債権を買い取れるように努力してくれるので、まずは一度相談してみましょう。

| 手数料 | 2社間:4%~12%程度 3社間:2%~9%程度 |

|---|---|

| 入金日数 | 最短2時間 |

| 買取可能な金額 | 下限・上限なし |

| 無料見積もり | 見積もりはこちら |

| 運営会社 | 株式会社ビートレーディング |

▼こちらの記事では、全国対応のおすすめファクタリング会社を比較しているので合わせてご覧ください。

資金調達を考えている人におすすめのファクタリングサービスを紹介します。初めてでも悩まないように、選び方や悪徳業者の特徴などもまとめました。メリット・デメリットはもちろん、申し込みの流れなどもまとめたので参考にしてください。

ファクタリングとは

ファクタリングとは、売掛金を支払い期日よりも前に受け取れるサービスのことです。売掛債権をファクタリング会社に売却して、売掛金から手数料・その他費用が引かれた金額が入金されます。

そんなファクタリングの契約形態は、2社間ファクタリングと3社間ファクタリングの2種類があります。次の段落からは、各契約形態の詳細と必要な書類について説明しますね。

2社間ファクタリングとは

2社間ファクタリングとは、利用者とファクタリング会社の2社で結ぶ契約形態です。以下のようなメリットがあります。

- 売掛債権を素早く現金化できる

- 取引先に知られずにサービスを利用できる

最大のメリットは、売掛債権を素早く現金化できることです。ファクタリング会社によっては、申し込みから最短即日で買取金額が入金されます。しかし、以下のようなデメリットがあるため注意しましょう。

- 利用回数が少ないうちは高い手数料が適用されやすい

- 初めは審査の難易度が少し高い

最大のデメリットは、利用回数が少ないうちは高い手数料が適用されやすいことです。そのため、相見積りをして利用回数が少なくても手数料が安いところを探しましょう。

3社間ファクタリングとは

3社間ファクタリングとは、利用者とファクタリング会社と取引先の3社で結ぶ契約形態です。以下のようなメリットがあります。

- 安い手数料でサービスを利用できる

- 審査が通りやすくなる

最大のメリットは、安い手数料でサービスを利用できることです。ファクタリング会社によっては、1%の手数料でサービスを利用できますよ。しかし、以下のようなデメリットがあるため注意しましょう。

- 取引先にサービスの利用を知られる

- 入金まで時間がかかる

最大のデメリットは、取引先にサービスの利用を知られることです。知られずにサービスを利用したい場合は、必ず2社間ファクタリングで契約を結びましょう。

必要な書類

ファクタリングを利用するためには、以下の書類が必要です。

- 身分証明書

- 登記簿謄本(利用するのが法人の場合)

- 決算書や確定申告

- 印鑑証明

- 入金の確認ができる通帳

- 取引先との基本契約書

- 売掛債権が実在していることを証明できるもの(発注書や請求書など)

必要な書類の詳細は、利用するファクタリングサービスによって異なります。詳しくは、各サービスの公式サイトを確認してください。

ファクタリングはどのような場合におすすめ?

ファクタリングに馴染みがないと、どのような場面で使うのが適切なのか分かりませんよね。その悩みを解消するために、ここではファクタリングの利用シーンとして適しているものをいくつか紹介します。

開業して間もない

開業したばかりだと、まだ信用力がありません。融資を申し込んでも断られるケースが多いでしょう。大抵の人は、公的金融機関の創業融資を使って手元の資金を用意します。しかし、事業が軌道に乗るまでは時間がかかります。

計画通りに進まず、思わぬ出費が発生する場合もあるでしょう。これにより、手元の資金が枯渇すれば、経営は破綻してしまいます。ここで役に立つのがファクタリングです。ファクタリングは、利用者よりも取引先の信用力を重視して審査を行います。

そのため、利用者に十分な信用力がない状態でも、資金調達できる場合がありますよ。

担保や保証を用意できない

融資を受けるためには、担保や保証を用意しなければいけません。万が一、利用者が返済不能になった場合に担保・保証を使えば銀行は損失を被らずに済むからです。しかし、そもそも担保・保証を用意できない人もいるでしょう。

また、担保の価値は常に変動します。保証枠も信用保証協会の判断によって減額される可能性があります。担保・保証の調達余力が目減りすれば、十分な融資を受けられません。ここで役に立つのがファクタリングです。

ファクタリングは、無担保・無保証で利用できます。そのため、個人事業主やフリーランスでも気軽に利用できますよ。

素早く現金が必要

銀行融資は、資金調達が完了するまでに数週間〜1ヶ月以上かかります。ノンバンクのビジネスローンでも数百万円単位の資金調達であれば、数日はかかるでしょう。素早く資金が必要な人にとって、数日〜1ヶ月以上も待っていられないですよね。

そのような場合におすすめなのがファクタリングです。ファクタリングを使えば、最短即日で資金を調達できます。最近は非常にスピーディーなサービスが増えており、利用するところによっては最短数時間で資金調達が可能ですよ。

なお、以下のことを実践すると最短即日入金が実現しやすいと言われています。

- オンライン型の契約形態を利用する

- 必要な書類を事前に用意しておく

- 信用力が高い企業の売掛債権を買取に出す

融資の審査に落ちた

業績が悪化したり銀行からの信用を失ったりすると、これまで融資を受けられていた人でも融資の利用を断られる場合があります。一つの銀行と付き合いをしていた会社は、この時点で融資の見込みがなくなるでしょう。

人によっては、「他の銀行に融資の申し込みをしよう」と考えるかもしれません。しかし、すでに他行から融資を断られた会社にお金を貸してくれる銀行はほぼないので注意してください。ここで役に立つのがファクタリングです。

ファクタリングは利用者の信用力をあまり重要視しません。そのため、融資の審査に落ちていたとしても取引先や売掛債権に問題がないと判断すれば審査を通してくれます。

融資に申し込める状況ではない

そもそも融資に申し込める状況ではない人もいるでしょう。例えば、以下のようなパターンです。

- 債務超過状態になっている

- 業績の悪化が続いており、黒字に転換する見通しが立っていない

- リスケジュール中

- 社会保険料や税金などを滞納している

- 銀行からの信用を著しく失っている

上記に一つでも当てはまる場合は、融資を申し込んでも高い確率で断られます。そのため、融資は諦めてファクタリングで資金調達をしましょう。ファクタリングは、税金を滞納していたり赤字続きだったりしても審査に通る可能性があるからです。

資金調達の方法を分散したい

融資・出資・手形割引と、現在は資金調達の方法がたくさんあります。このうち、融資を資金調達の軸にしている人が多いのではないでしょうか。融資は多額の資金を少ないコストで調達できます。

資金調達方法としてはトップクラスに優れているため、よい選択と言えるでしょう。しかし、融資一本に依存していると、融資を断られた場合に資金が枯渇して破綻に追い込まれる可能性があります。

これを防ぐために、ファクタリングも利用して資金調達の方法を分散させましょう。

兵庫県対応のファクタリングの選び方

ファクタリングサービスを選ぶ際は、そのサービスが信用できるか確認しましょう。手数料の高さや対応している契約方法なども確認してくださいね。ここでは、そのような兵庫県に対応しているファクタリングの選び方について説明します。

信頼できるサービスか

融資やビジネスローンに比べると、ファクタリングの歴史は深くありません。そのため、まだ十分に法整備がされていないのが現状です。この穴をついて、悪徳業者も参入してきています。

悪徳業者でファクタリングを利用すると、法外な手数料を取られたり勝手に融資契約にされたりするため注意しましょう。安心できるファクタリングサービスを選ぶために、まずは以下の内容を確認することをおすすめします。

- 会社概要はしっかり記載されているか

- ファクタリングに関係する実績は豊富か

- 口コミ・評判が異常に悪くないか

手数料が異常に高くないか

ファクタリングでは、売掛債権を売却する際に必ず手数料がかかります。この手数料が適正か必ず確認しましょう。2社間ファクタリング・3社間ファクタリングの手数料の相場は以下の通りです。

- 2社間ファクタリング:10〜30%

- 3社間ファクタリング:1〜9%

上記以上の手数料が適用されている場合は、しっかり内訳を説明してもらいましょう。その内訳も抽象的で分からない場合は、悪徳業者の可能性があります。契約を断って、他のファクタリングサービスを探しましょう。

入金日数が長くないか

ファクタリングは、素早く資金調達できるのが強みです。しかし、素早くの基準がサービスによって異なるため注意しましょう。最短数時間入金を素早いと言っているサービスもあれば、3営業日以内の入金を素早いと言っているサービスもあります。

そのため、公式サイトを見てそのファクタリングサービスは最短何日で入金してくれるのか確認しましょう。

対応している契約方法を確認

現在ファクタリングは、店頭・郵送・出張・オンラインのいずれかで契約を結べます。しかし、全ファクタリングサービスがすべての契約方法に対応しているわけではありません。

とくに、出張契約とオンライン契約には対応していないサービスが多いので注意してください。公式サイトを見て、自分が希望する契約方法に対応しているか確認しましょう。

兵庫県でファクタリングを利用する際の注意点

ファクタリングを利用する際は、償還請求権ありの契約に注意しましょう。資金調達できる金額の上限や偽装ファクタリングなどにも注意してください。ここでは、そのようなファクタリングを利用する際の注意点について説明します。

債権譲渡登記ありの契約

債権譲渡登記とは、売掛債権を譲渡した事実を公にするための手続きです。これを行うと、取引先に資金調達をした事実が知られる可能性があります。登記をした情報は法務局で検索をすれば、誰でも閲覧できるからです。

そのため、資金調達の事実を知られたくない人は必ず債権譲渡登記なしで契約を結びましょう。

償還請求権ありの契約

償還請求権とは、売掛金の弁済をファクタリング利用者にも請求できる権利のことです。ファクタリングには、倒産リスクを避けられるといったメリットがあります。しかし、償還請求権ありで契約を結ぶとこのメリットがなくなります。

リスクの高い状態でファクタリングを利用することになるため、十分注意しましょう。なお、ノンリコース契約と呼ばれる契約形態は、償還請求権なしという意味です。

適用される手数料

公式サイトや見積書を確認すれば、適用される手数料の目安が分かります。しかし、その手数料は確定ではないので注意しましょう。確定した手数料は審査が完了した後に出ます。

よくある手数料のトラブルは、公式サイト・仮見積書の手数料を信じてしまったことが原因です。そのため、審査後に出される見積書も見て、しっかりいくらの手数料が適用されるのか確認しましょう。

資金調達できる金額の上限

ファクタリングで資金調達できる金額の上限は、以下のどちらかです。

- 売掛金まで

- ファクタリングサービスが設定している上限まで

利用するファクタリング会社が1億円まで対応していたとしても、売掛金が300万円であれば300万円までしか調達できません。融資のように数億〜数十億円調達できるわけではないので、注意しましょう。

偽装ファクタリング

偽装ファクタリングとは、ファクタリングと見せかけて融資の契約を結ばせようとしてくる手口のことです。よく悪徳業者が使います。偽装ファクタリングを利用するメリットは何もありません。

しっかりサービスの詳細・契約内容を確認して、偽装ファクタリングを避けるようにしましょう。

給与ファクタリング

給与ファクタリングとは、勤務先から給料をもらっている個人を対象にしたファクタリングサービスです。このサービスは、悪徳業者が提供しているケースが多く、金融庁も注意喚起をしています。

法外な金利を請求される事例や悪質な取り立てが行われる事例が相次いているため、十分注意してくださいね。

売掛金の支払い期限・支払い方法

2社間ファクタリングで契約を結んだ場合は、利用者が売掛金をファクタリング会社に支払わなければいけません。この支払い期限は契約を結んだときに説明されます。また、一括払いが原則です。分割払いには応じてもらえないので、決まりを守って支払いをしましょう。

兵庫県でもファクタリングは利用できる

今回は、兵庫県に対応しているおすすめのファクタリングサービスを紹介しました。どこもスピーディーに対応してくれるため、ストレスは溜まらないでしょう。手数料も安いところが多く、満足度の高い結果を得られやすいですよ。

もしも、今回紹介したサービス以外を利用する場合は、選び方や注意点を参考に信頼できるところを見つけてください。間違っても、悪徳業者とは契約を結ばないでくださいね。