※当記事はアフィリエイト広告を含みます。

フリーランスも個人事業主の一種です。事業を営んでいれば、資金操りに悩むこともあるでしょう。何度か経験があればすぐ対処できるかもしれませんが、初めてだとどのような方法で対処すればよいのか分からないと思います。

今回は、その悩みを解決するためにフリーランスの資金操り改善方法を複数紹介します。資金操り前にやるべきことや審査で重要視されるポイントなどもまとめたので、参考にしてください。

目次

フリーランスの資金操り改善方法

フリーランスの資金操り改善方法として効果的なのが、銀行融資や信用金庫融資の活用です。本政策金融公庫の融資や自治体の補助金・助成金を活用するのもおすすめですよ。ここでは、そのようなフリーランスに最適な資金操りの改善方法を紹介します。

銀行融資を活用する

銀行融資とは、銀行から事業用の資金を借りる制度のことです。しかし、フリーランスは法人と比べて信用力が低く、審査を通過するハードルがかなり高いので注意しましょう。とくに、大手企業をターゲットにしているメガバンクからの融資はかなり難しいといえます。

ただ、地元の事業者をターゲットにしている地銀であれば、フリーランスでも審査に通る可能性があります。なお、フリーランスが融資を受ける際は、信用保証協会付融資を活用するのが一般的です。

信用金庫の融資を活用する

信用金庫とは、地域の人々が会員・利用者になって地域の繁栄を図る相互扶助を目的とした協同組織による地域金融機関のことです。信用金庫は、地域の中小企業や小規模事業者などとの取引をメインにしています。

そのため、実績によってはフリーランスも融資の相談に乗ってもらえるでしょう。しかし、他の融資と比較して金利水準が高いのがデメリットです。継続的な使用には向かないので、注意しましょう。

日本政策金融公庫の融資を活用する

日本政策金融公庫とは、フリーランスや中小企業などの支援をメイン事業の一つにしている政府系の機関です。民間機関に比べて審査に柔軟性があります。

創業融資を活用すれば、これから事業を開始する人や事業を始めて間もない人でも融資を受けられる可能性があります。

自治体の融資・補助金・助成金を活用する

フリーランスや中小企業の事業拡大は地域の振興に繋がるという考えから、自治体によっては独自の融資・補助金・助成金制度を用意しています。融資だと返済の必要がありますが、補助金・助成金であれば返済の必要はありません。

また、自治体が用意している融資は他の融資よりも金利が低い傾向にあります。そのため、初めての人でも融資を利用しやすいでしょう。詳細は、自治体の公式サイトを確認してみてください。

ノンバンクのビジネスローンを活用する

ビジネスローンは、信販や消費者金融などが提供しているローンです。審査基準が緩やかで利用しやすいといったメリットがあります。入金処理が早いため、急ぎで資金が必要な場合でも役に立つでしょう。

しかし、金利が高いので注意してください。無計画で利用を繰り返すと、かえって資金操りを苦しめる恐れがあります。

クラウドファンディングを活用する

クラウドファンディングとは、インターネットを介してさまざまな人から資金を調達する方法です。一口にクラウドファンディングといってもさまざまな種類があります。フリーランスが現実的に利用できるのは、購入型と寄付型のみです。

購入型とは、商品やサービスを支援者に提供して資金を集める方法です。寄付型では、少額のお礼品やメッセージなどを提供して資金を集めます。購入型も寄付型も返済が不要なので、資金操りを改善しやすいでしょう。

親族や知人からお金を借りる

融資や助成金などを使って資金調達する方法が一般的ですが、親族や知人からお金を借りて資金調達する方法もあります。人によっては、無利息で貸してくれるので資金操りを改善しやすいでしょう。金融機関よりも交渉の余地が大きい点も魅力的です。

しかし、個人間でのお金の貸し借りはトラブルになりやすい問題です。人間関係が壊れるリスクもあるので、返済はしっかり行いましょう。

後払いを活用する

フリーランスで資金操りを改善させたいのなら、支払いを先延ばしにするのも一つの方法です。次の段落からは、どのような方法で支払いを先延ばしにすればよいのかについて説明します。

クレジットカードの活用

まずは、クレジットカードを活用しましょう。フリーランスであれば、個人用のクレジットカードで問題ありません。しかし、確定申告を行う際は家事按分をしっかり行いましょう。クレジットカードは、1回払いであれば手数料がかかりません。

それで、支払いを1ヶ月先まで延ばせます。現在は年会費無料のクレジットカードが多いので、ランニングコストもかからず、経済的ですよ。むしろ、ポイントが還元されるので毎年の支出を少し抑えられます。

掛け払いの取引を増やす

掛け払いとは、取引の支払いをまとめて後払いする決済方法のことです。月末に一括で支払うのが一般的です。フリーランスだと入金が月末に集中する人が多いでしょう。入金と支払いのタイミングを合わせれば、資金操りに困りづらくなります。

そのため、交渉できる人は取引先に交渉してみてください。

ファクタリングを活用する

ファクタリングとは、売掛債権を現金化するサービスです。簡単に仕組みを説明します。

- フリーランスがファクタリング会社に売掛債権を譲渡する

- 譲渡された売掛債権をファクタリング会社は買い取る

- フリーランスはファクタリング会社から買取金額を受け取る

- 資金調達完了

ファクタリングは、売掛債権の買取という性質上、返済の義務や金利などが発生しません。余計な手間・費用がかからないので、資金操りを改善しやすいとして注目されています。基本的に売掛債権をもっていれば、法人・フリーランス問わず利用できます。

事業歴も問われないので、利用しやすいですよ。しかし、サービスを利用するにあたって手数料がかかるので注意しましょう。

フリーランスが資金操り改善前にやるべきこと

フリーランスが資金操り改善を考えたら、開業届の提出や確定申告などを行いましょう。情報収集も行ってください。ここでは、そのようなフリーランスが資金操り改善前にやるべきことを紹介します。

開業届を提出する

開業届が未提出だと、本当に事業を営んでいるのかと疑われる可能性があるので注意しましょう。不安な要素があれば、審査では不利になります。そのため、未提出の人は早急に開業届を提出しておきましょう。

確定申告をしっかり行う

フリーランスは、合計所得が48万円を超えたら確定申告を行わなければいけません。これは税法上で義務と定められています。そのため、確定申告をしていないと脱税や所得隠しなどを疑われて審査が不利になります。

フリーランスの事業実績を示す大きな役割も担っているので、毎年必ず確定申告を出すようにしましょう。

情報収集を積極的に行う

現在は、さまざまな資金調達方法があります。最も合理的な手段を把握するためには、情報を取得しなければいけません。そのため、日頃から以下のような情報を取得するようにしましょう。

- 銀行や日本政策金融公庫などの金利水準

- 新しい融資制度

- 助成金や補助金の情報

- ファクタリング会社の状況

- 新しい資金調達方法

ある程度情報を取得できたら、各分野・プランで比較してみましょう。

フリーランスの資金調達で重要視されるポイント

フリーランスの資金調達では、経営状態や財政状態が確認されます。申込者の資質や信用情報などもしっかりチェックされるでしょう。ここでは、そのような資金調達で重要視されるポイントをいくつか紹介します。

経営状態と財政状態

フリーランスが資金調達を申し込むと、しっかり利益が出ているか、現金収支が安定しているかなどのチェックが行われます。資金操りの過不足状況や資金調達によって本当に資金操りが安定するのか、なども確認されます。

フリーランスは、確定申告の際に決算書類を作成するでしょう。この書類の内容を覚えておき、審査の際には経営状態や財政状態などを明確に説明できるように準備しておいてください。

申込者の資質

申込者の資質とは、主に以下のようなことを指します。

- 具体的な事業戦略を立てて、実行する行動力

- 取り組んでいる事業に対しての熱意

- 事業を通じて社会貢献をしようとする意欲

基本的に、熱意や行動力があるフリーランスの方が審査ではプラス評価されます。信頼してもらうために、回答内容は事前に整理しておきましょう。なお、信頼してもらうという点では身なりを整えるのも大切です。

申込者の信用情報

信用情報登録機関には、氏名や収入などの他に、借入状況や返済実績などが記録されています。駆け出しフリーランスだと、収入や職業などで高い信用を獲得するのは難しいでしょう。

そのため、過去の返済実績や現在の借入額などでマイナス評価されないように、立ち回ることが大切です。個人用・事業用問わず、料金の滞納や未納などは起こさないようにしましょう。とくに、以下のような支払いは遅滞することなく行ってください。

- 家賃や水道光熱費

- スマホ料金やインターネット通信費

- 各種税金・保険料・年金

自己資金が圧迫されない範囲で、借入額を減らしておくのもおすすめです。

事業計画書

事業計画書とは、事業の目標をどのような戦略で達成していくのかをまとめた資料のことです。目標達成に向けた資金調達額や収支計画なども記載します。資金調達では事業計画書の提出を求められるケースが多いので、用意しておきましょう。

自己資金の多さ

融資の審査では、自己資金の多さも確認されます。できる限り潤沢な資金を用意しておきましょう。事業規模に対して自己資金が多いほど、返済負担が重くならないので、資金操りが安定しやすいと判断されます。

ひとつの例として、日本政策金融公庫の融資を利用する場合は、借入希望額の10%以上の自己資金を用意することが条件とされています。

返済能力の高さ

融資の金額に対して返済能力が見合っていないと判断された場合は、審査に落ちる可能性が高くなります。金融機関が健全な経営を続ける上では、債務者に計画通りに元利金を返済してもらわなければいけないからです。

資金操り表や事業計画などをもとに、無理なく返済していける金額での融資を申し込みましょう。なお、必要以上の資金調達をすると金利で悩まされるので注意してください。

担保

フリーランスだと、担保として出せる資産があった方が審査ではプラスに働きます。担保の一部を紹介するので、用意できる人は用意しましょう。

- 不動産

- 連帯保証人

- 有価証券

- 売掛債権

万が一のときに担保が差し押さえられると、自分や連帯保証人などに大きな負担がかかります。そのため、担保を設定してでも資金調達するべきなのかはしっかり考えましょう。

フリーランスの資金操りに関する注意点

フリーランスの資金調達では、資金使途違反に注意しましょう。各サービスの条件や経費計上のルールなどにも注意してください。ここでは、各注意点の詳細について説明します。

資金使途違反は絶対に起こさない

中には、生活資金と事業資金が一つの口座に入っている人もいるでしょう。このような人は、調達したお金を本来の目的とは異なる用途に使ってしまわないように注意してください。資金使途違反を起こすと、今後資金調達をする際の審査に悪影響が出るからです。

悪質と判断されれば、借入金の一括返済を求められるでしょう。不安な人は、銀行口座をもう一つ作って生活用資金と事業用資金を分けることをおすすめします。

各サービスの条件を調べる

資金調達の方法は多岐に渡ります。利用するサービスによって条件が異なるので、必ず下調べをしておきましょう。具体的には、以下のことを確認してください。

- サービスの利用条件

- 手数料や利息などのコスト

- 借入なら返済期間

- 資金調達できる金額

理想は、トータルコストが低くて返済までの期間が長いことです。しかし、理想がすべて詰め込まれているサービスは少ないので、妥協できる部分はどこかも明確にしておきましょう。

なお、導入されているなら各サービスが用意しているシミュレーションシステムを使うことをおすすめします。

元本は経費で落とせない

税制上、支払う利息は事業を営むための必要コストとして判断されるため経費計上できます。損金として申告すれば、節税効果が期待できるでしょう。しかし、元本分は経費計上できないので注意してください。

元々他人が所有していた資金を返済しているだけとみなされるからです。

資金操り改善にはファクタリングがおすすめ

現在は、さまざまな資金操り改善方法があります。その中で、フリーランスにはファクタリングをおすすめします。それは、業績が悪くても資金調達ができるからです。すばやく資金調達ができるからといった理由もあります。

ここでは、そのようななぜフリーランスにはファクタリングがおすすめなのかについて説明します。

自分の業績が悪くても資金調達が可能

融資だと債務者から資金を回収する必要があるため、返済能力が十分にあるかという点を業績から判断されます。業績が悪ければ、融資の審査には通らないでしょう。

しかし、ファクタリングは売掛債権の売却なので、主に売掛先企業の業績や信用力などが重要視されます。そのため、ファクタリングなら自社の業績が悪くても資金調達できる可能性がありますよ。

素早く資金調達ができる

融資だと各種資料を確認しながら、しっかり返済していけるか確認しなければいけません。審査だけに〜1ヶ月前後かかる場合もあります。しかし、ファクタリングは売掛債権を売却するという性質上、融資ほど細かくチェックする必要がありません。

そのため、かなり素早く利用者に現金を渡すことができます。ファクタリング会社によっては、最短即日で入金処理をしてくれるでしょう。急ぎの場合でも安心して資金調達ができますよ。

信用情報が悪くならない

融資で資金調達をすると会計上では負債に分類され、次の審査では評価が少し下がる可能性があります。しかし、ファクタリングは売掛債権の売却なので負債譲渡による資金調達に分類されます。

会計上では負債に計上されないので、今後の審査に悪影響が及ぶことはありません。

担保や保証人が不要

ファクタリングは、貸付による資金調達ではありません。そのため、融資のように連帯保証人や不動産などの担保を用意する必要がありません。フリーランスだと、担保・保証人の用意がかなりネックになるでしょう。

これを避けられるだけでもうれしいというフリーランスは多いのではないでしょうか。

取引先の倒産リスクを避けられる

表明保証義務違反のような特殊な例を除き、ファクタリングは取引先企業が倒産しても受け取った対価を返金しなくてもよいといった特徴があります。売掛債権の譲渡とともに、回収の義務もファクタリング会社側に移るからです。

そのため、ファクタリングを利用した時点で取引先の倒産リスクを避けられます。資金調達と倒産リスクの回避が実現するファクタリングは、一石二鳥のサービスといえるでしょう。

フリーランスにおすすめファクタリング5選

現在は、たくさんのファクタリングが存在します。しかし、利用は法人のみと定めているサービスもあるので注意してください。今回は、業者選びの手間が省けるようにフリーランスでも利用できるおすすめのファクタリングを5種類まとめました。

アクセルファクター

- 経営革新等支援機関の認定取得

- 審査通過率93%&即日入金に対応

- 柔軟な審査・対応で多くの人の悩みを解決

「アクセルファクター」とは、最大1億円の事業資金を即日調達できるファクタリングです。特徴は、早期申込割引を実施していることです。入金希望日が60日以上の利用者には、手数料を2%割引しています。

もしも100万円の資金調達をするなら、入金金額が20万円増える計算です。非常にお得なので、ぜひ早期申込割引を活用してください。また、売掛債権額が高額なほど手数料が安くなる仕組みを作っているのもアクセルファクターの特徴です。

最も安い手数料が適用される場合は、2%〜になりますよ。

| 手数料 | 2%前後〜 |

|---|---|

| 入金スピード | 最短即日 |

| 買取可能額 | 30万円前後〜 |

ペイトナー ファクタリング

出典:ペイトナー公式サイト

- 1万円の売掛債権から買取してくれる

- 面談・コミュニケーションは不要

- 手続きが簡単なのに利用料は10%固定

「ペイトナー ファクタリング」とは、着金まで最短10分のファクタリングです。特徴は、事業計画書や決算書などの書類が不要なことです。特定の口座開設も不要なので、手間なくサービスに申し込めるでしょう。

また、最小利用金額は1万円なのもペイトナー ファクタリングの特徴です。かなりの小口債権から対応しているので、駆け出しフリーランスでも利用しやすいといえます。

| 手数料 | 10%固定 |

|---|---|

| 入金スピード | 最短10分 |

| 買取可能額 | 1万円前後〜 |

FREENANCE(フリーナンス)

- 審査は最短30分

- 登録後、すぐに使える

- 請求書の即日現金化に対応

「FREENANCE」とは、フリーランスが求める機能を充実させているファクタリングです。特徴は、登録後すぐに使えることです。通常120分前後で登録が完了するので、それほど手間はかからないといえます。

また、審査が最短30分で完了するのもFREENANCEの特徴です。非常にスピーディーなので、急ぎで資金が必要になっても安心して利用できます。

| 手数料 | 3%前後〜 |

|---|---|

| 入金スピード | 最短即日 |

| 買取可能額 | 1万円前後〜 |

ラボル

出典:ラボル公式サイト

- 面談不要・Web完結で申し込み可能

- 手数料は一律買取額の10%のみ

- 電話や郵送は一切なしでサービスの利用を知られない

「ラボル」とは、東証プライム上場企業の100%子会社が運営しているファクタリングです。特徴は、2社間ファクタリングに対応していることです。そのため、取引先企業に知られずに資金調達ができます。

取引先との関係悪化を防ぎたい人には、ラボルがぴったりでしょう。また、Web完結で申し込みが簡単なのもラボルの特徴です。決算書・入出金明細・契約書などの面倒な書類提出も不要なので、気軽に利用できます。

| 手数料 | 一律10% |

|---|---|

| 入金スピード | 最短60分 |

| 買取可能額 | 1万円前後〜 |

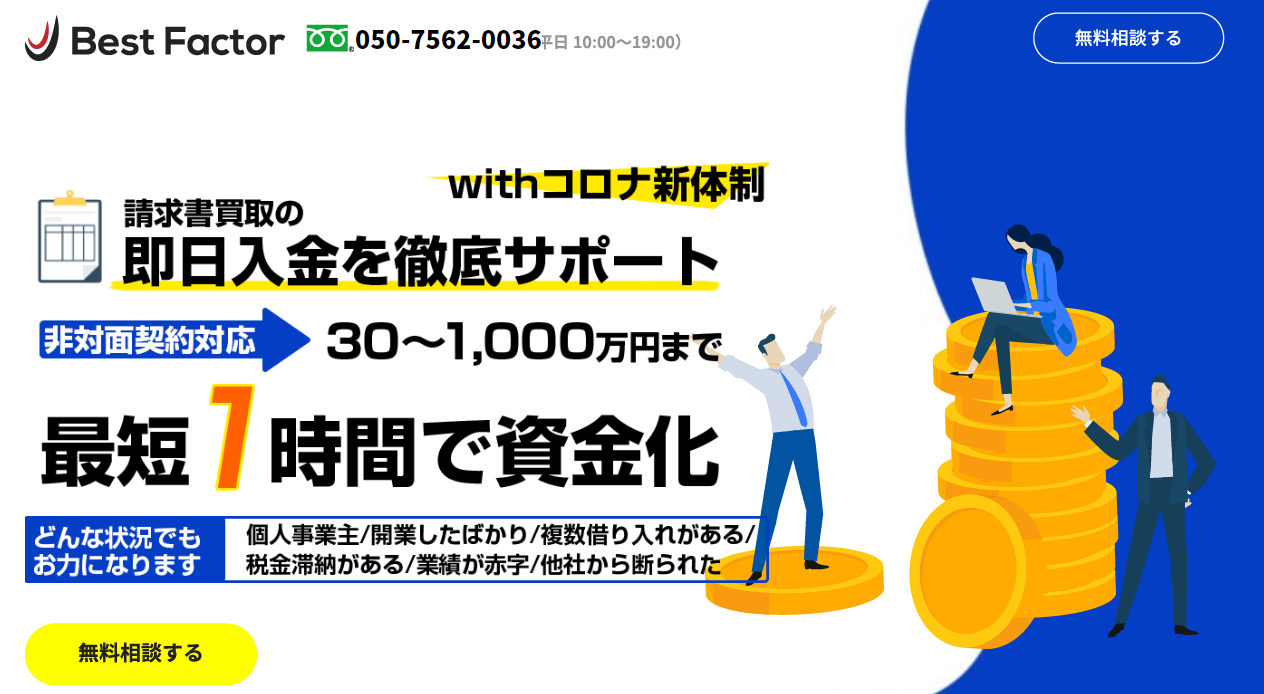

ベストファクター

- 初期費用0円で利用できる

- 建設業と物流業に強い

- スムーズで明確な手続きを心がけているため安心感がある

「ベストファクター」とは、業界最安水準の2%〜からサービスを提供しているファクタリングです。特徴は、平均買取率が92.2%と高いことです。柔軟な審査・対応を行っている証拠なので、審査に不安がある人でも心配せず申し込みをしてください。

また、無料の簡易診断シミュレーションツールが導入されているのもベストファクターの特徴です。7つの項目に答えるだけで売掛金の買取手数料診断ができるので、ぜひ使ってみてください。

| 手数料 | 2%前後〜 |

|---|---|

| 入金スピード | 最短24時間以内 |

| 買取可能額 | 30万円前後〜 |

フリーランスの資金操りを安定させる方法

資金調達に成功しても、根本的な問題を解決できていなければ再度資金操りは悪くなるでしょう。そのため、まずは根本的な問題を見つけて、それの改善策を考えてみてください。その後に、以下のことも実践してみましょう。

- 銀行口座を分ける

- 資金操り表を作成する

- 予算を決める

- 定期的に財務チェックをする

- 支払いサイクルを早めてもらう

まとめ

今回は、フリーランスにおすすめの資金操り改善方法をまとめました。資金操りに困ったら、銀行融資や信用金庫の融資を活用しましょう。しかし、業績がよくなかったり担保・保証人を用意するのが難しかったりすると、融資を使うのは難しいといえます。

そのような人は、ファクタリングを利用しましょう。ファクタリングは売掛債権の現金化サービスなので、担保・保証人が不要です。また、サービスの性質上、重要視されるのは売掛先企業の業績・信用力です。

そのため、多少業績が悪くても審査には通る可能性が高いですよ。「アクセルファクター」や「ペイトナー ファクタリング」など、今回紹介したおすすめのファクタリングサービスに問い合わせてみてください。