※当記事はアフィリエイト広告を含みます。

ファクタリングとは、売掛金をファクタリング会社に売却することで、資金調達する方法です。

ファクタリングを利用することで、売掛金の回収機期限よりも早く資金化することでき、資金繰りやキャッシュフローの改善が可能です。

本記事では、「ファクタリングとはそもそも何か?」から仕組みや利用時の注意点などをまとめています。

目次

ファクタリングとは資金調達手段のひとつ

ファクタリングとは債権買取を意味する言葉であり、売掛債権の売却により資金を得る手法です。

サービスの利用者は売掛債権をファクタリング会社へ売却する契約を交わせば、手数料を引かれたうえで現金を受け取れます。

近年、ファクタリングに注目が集まっている背景として、経済産業省が売掛債権の利用を促進していることが挙げられます(※1)。中小企業が不動産担保に依存することなく資金を調達できるよう、新たな制度の創設や普及を進めているほか、法改正によって売掛債権の活用もしやすくなりました。

従来の債権法では、譲渡制限特約付き債権の譲渡は原則として無効と解されていましたが、法改正によって2020年4月から原則有効となりました。これにより企業は売掛債権を活用した資金調達がしやすくなっています。

銀行融資との違い

代表的な資金調達法として、銀行からの融資が挙げられます。銀行融資とファクタリングの大きな違いは資金調達までの時間です。

銀行は貸し倒れのリスクを回避するため、慎重に審査を進めます。そのため、審査に多くの時間を要するケースが多く、希望する金額によっては数ヶ月かかることも珍しくありません。

一方、ファクタリングは審査期間が短く、事業者によっては申し込みの当日あるいは数日以内の現金化が可能です。

審査の対象や基準にも違いがあります。銀行が審査するのは融資を申し込んだ企業や個人です。つまり、融資を利用する予定の者が返済できるかどうかを基準に審査します。

一方、ファクタリングの審査対象は利用者ではなく売掛先です。売掛先が期日に支払いできるかどうかを基準に審査します。

取引物にも違いがあります。銀行融資における取引物は現金であり、ファクタリングは売掛債権です。また、銀行から融資を受けるときに交わすのは金銭消費貸借契約ですが、ファクタリングを利用する際に交わすのは債権譲渡契約です。

違法性のあるファクタリングには注意

世界におけるファクタリング市場は拡大しており、日本でもファクタリングを専門とする企業が多くあります。

一方で、違法性のあるサービスを提供する事業者が少なからず存在しているため注意が必要です。

金融庁もファクタリングに関する注意喚起をしています(※2)。悪質な事業者のサービスを利用してしまうと、高額な手数料を差し引かれ手元に残る金額が大幅に減ったり、かえって資金繰りが悪化したりといったおそれがあります。

リスクを避けるため、サービスを選定する際には給与ファクタリングや貸金業に該当しないかどうかをチェックしましょう。給与ファクタリングとは、個人が受け取る給与を債権として買取してもらうサービスです。当該サービスは貸金業に該当するため、事業者は貸金業登録が必要です。

法外な手数料が発生しないかどうかもチェックしなくてはなりません。ファクタリングの手数料にはある程度の相場があります。相場から大きくかけ離れていないか、追加費用が発生しないかなどを確認しましょう。

ファクタリングの仕組み

ファクタリングの契約形態は大きく2つに分けられます。

売掛債権を有する企業とファクタリング会社の2社で契約を交わす2社間ファクタリングと、そこへ売掛先も加えて契約を交わす3社間ファクタリングの2つです。

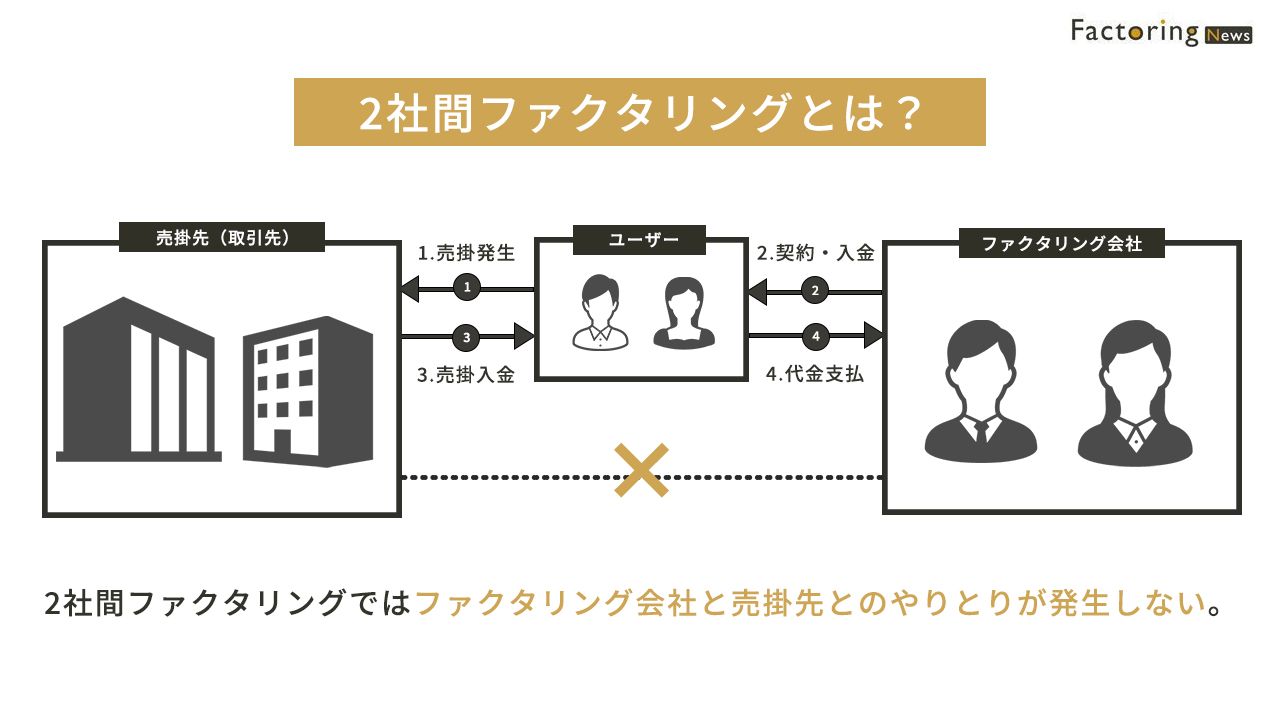

2社間ファクタリング

2社間ファクタリングとは、売掛債権を有する企業とファクタリング会社とで契約を交わす方式です。

利用企業がファクタリング会社に売掛債権を売却すると、手数料を差し引いた現金を受け取れます。

後日、売掛先から売掛金を回収したら、利用企業が売掛金をファクタリング会社に支払うという仕組みです。

3社間ファクタリングに比べて手間が少なく、現金化までの期間を短くできる点がメリットです。

利用企業とファクタリング会社の2社で締結する契約であり、売掛先へは通知されません。売掛債権を売却しようとしている事実を売掛先に知られてしまうと、経営の悪化を疑われてしまい、今後の取引に影響を及ぼすおそれがあります。当該サービスであればその心配がなく、こっそり資金の調達が可能です。

なお、買取型は2社間または3社間で契約しますが、保証型は2社間ファクタリングが一般的です。サービスを利用したい企業が保証会社と契約し、売掛先への通知もありません。売掛先の与信調査も保証会社が行います。

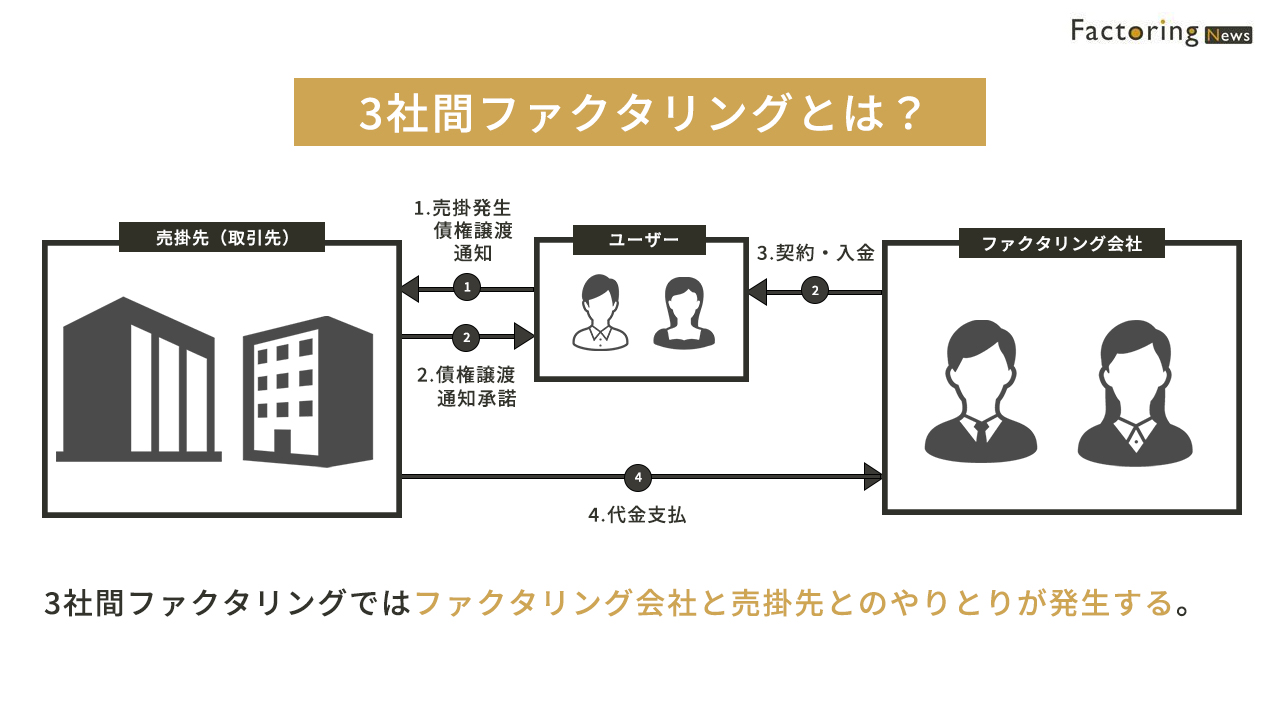

3社間ファクタリング

3社間ファクタリングとは、売掛債権を有する企業とファクタリング会社、売掛先の3社で契約を交わす方式です。売掛先にファクタリングの利用を通知し、承諾を得られれば契約を交わします。売掛先の協力が得られなければ契約できず売掛債権の売却もできません。

本来の支払期日が到来すると、売掛先がファクタリング会社へ支払いを行います。売掛先から直接支払いを受けられるためファクタリング会社のリスクは低く、それゆえ手数料も低く設定されているケースがほとんどです。

一方、2社間に比べて現金化までに時間がかかる点はデメリットです。売掛先に承諾を得なくてはならないため必然的に時間がかかります。また、売掛債権の売却を検討している事実が売掛先に知られるため、信用の低下を招くおそれもあります。

ファクタリング契約のメリット

資金調達の手段としてファクタリングを利用するメリットを以下で3つ紹介します。

自社の経営状況に関わらず利用しやすい

ファクタリングでは、売掛先の信用度が重視されます。ファクタリング会社は、売掛債権が存在し、かつ売掛先に支払い能力があるかどうかを重視します。そのため、自社の経営状況があまりよくなくても売掛債権売却による資金調達が可能です。

金融機関から融資を受けるケースでは、申し込みをした企業の信用力が重視されます。財務に関する資料も提出しなくてはならないため、財務状況が悪化している場合は審査をクリアできず融資を受けられないおそれがあります。

ファクタリングであればこうした懸念がありません。たとえ自社が自転車操業をしていても、売掛先に支払い能力があると判断されればサービスを利用できます。

保証人や担保が不要のため入金スピードが早い

現金化までがスピーディな点もファクタリングの魅力です。短期間で現金化が可能な理由は、手続きにおける工数の少なさと審査時間の短さです。金融機関から融資を受ける場合、貸し倒れのリスクを避けるべく保証人や担保を求められるケースが少なくありません。保証人や担保を用意するだけでも時間がかかるうえに、煩雑な手続きもあるためさらなる時間が必要です。

一方、ファクタリングは融資を受けるわけではないため、保証人や担保が不要です。売掛債権と売掛先の信用力があれば利用できるため、スピーディな現金化が可能です。また、金融機関から融資を受けると信用情報機関へデータが登録されますが、ファクタリングでは登録されず信用情報への影響がありません。

なお、現金化までのスピードはファクタリング会社によって異なるため事前に確認しておきましょう。サービスによっては、即日や翌日に現金化できるところもあります。

売掛先が倒産した場合のリスクを回避できる

多額の売掛債権を有していても、売掛先が倒産してしまえば回収できません。売掛債権の額が大きければ大きいほど、未回収になった際のダメージが大きくなり、場合によっては自社の経営状況を悪化させるおそれがあります。

ファクタリングを利用すれば、こうしたリスクの回避が可能です。売掛債権をファクタリング会社へ売却しているため、仮に売掛先が倒産したとしても自社の懐は痛みません。

ファクタリング契約の注意点

ファクタリング契約の注意点として、手数料が割高になりやすい点が挙げられます。

手数料はサービスを提供している会社によって異なるものの、2社間なら10~20%、3社間では1~9%程度が相場です。金融機関から融資を受けるケースと比べて手数料が高い点に注意が必要です。

▼ファクタリングの手数料については以下記事で内訳や安く抑える方法を解説しています。

ファクタリング手数料は、会社によって差があるので適正な手数料かを判断し契約する必要があります。ここでは、ファクタリング手数料の相場について、手数料の内訳、手数料を安く抑える方法やファクタリング手数料が高い理由について解説します。手数料の相場を知り、適切な価格で買い取りをしてくれるファクタリング会社を選びましょう。

場合によっては売掛先の信用を失うおそれがある点にも注意しましょう。3社間で契約するファクタリングは、2社間での契約に比べて手数料を抑えられる反面、売掛先へ通知されるため信用を失う羽目になりかねません。売掛債権の売却を検討していることから、財務状況の悪化を疑われ信用低下につながるおそれがあります。

調達できる金額に限りがあることも覚えておきましょう。基本的に、ファクタリングで調達できるのは保有している売掛債権の範囲内です。売掛債権の額面が1,000万円であれば、それを超える額は調達できません。

また、保証型を利用する際には、性質をよく理解したうえで検討しましょう。保証型は債権未回収のリスクを回避するための仕組みです。実際に債権の回収が不能になったときにはメリットが大きいですが、問題なく回収できたときでも支払った保証金は戻ってきません。あくまでも保険のような位置づけであって、スピーディな資金調達には適さないことを覚えておきましょう。

一般的なファクタリングの必要書類

ファクタリングを利用する際には、売掛債権の存在を証明する書類を用意しなくてはなりません。請求書や発注書などが該当します。入金確認用の預金通帳や決算書、確定申告書、申込者の身分証明書なども求められるケースがほとんどです。

ほかにも、売掛先とのあいだで交わした契約書や納税証明書、印鑑証明書といった書類の提出を求められることもあります。サービスの利用にあたり提出を求められる書類の種類はファクタリング会社によって異なるため、事前に確認しておきましょう。

ファクタリングの種類

ファクタリングは大きく分けて買取型と保証型の2種類があり、買取型はさらに4種類に分類できます。

以下でそれぞれの種類を紹介します。

買取型ファクタリング

買取型のファクタリングは、事業者に売掛債権を売却して現金化するサービスです。

一般的に、ファクタリングと言えば買取型を指すケースがほとんどです。サービスの利用者は、本来の決済日が到来する前に売掛債権を現金化でき、資金繰りを安定させられるメリットがあります。

一括ファクタリング

一括ファクタリングは、手形の代替として誕生したサービスです。

日本における企業間取引では、古くから手形が用いられてきました。債務を負う企業は手形を振り出すことで支払日を先延ばしにできるメリットがあるものの、多くの手間やコストがかかる点がデメリットでした。

そこで銀行は手形に代わる手段として一括ファクタリングを開発します。売掛債権を有する企業はファクタリング会社(金融機関)に債権を売却することで早期の現金化が可能となり、支払企業は手間やコストを軽減できると、双方にメリットが生まれる仕組みです。

一括ファクタリングでは、売掛債権を有する企業と支払企業、ファクタリング会社の3社で契約を交わします。銀行が提供している決済手段であるため、ファクタリング会社が提供しているサービスに比べて手数料が低く設定されているケースが多く見受けられます。

商品在庫ファクタリング

商品在庫ファクタリングとは、在庫を取引物とする資金調達手法です。一般的なファクタリングでは売掛債権を取引しますが、当該サービスでは商品在庫を取引の対象とします。

資金を調達したい企業は、自社の在庫をファクタリング会社に売却することで現金化できます。売掛債権がなくても在庫さえあればサービスの利用が可能です。過剰に抱えた在庫をさばけない、販路がないといったケースでも、商品在庫ファクタリングであれば現金化できる可能性があります。

在庫をいつまでも抱えていると劣化を招きます。劣化した在庫の商品価値がなくなると、廃棄するほかありません。商品在庫ファクタリングを利用すれば、在庫が劣化する前に現金化でき、在庫の管理コスト削減にもつながります。

手数料はケースバイケースであるため一概には言えませんが、商品価格の10~50%が相場です。ニーズがある商品であれば手数料は低くなりやすい一方、需要が少なく売れにくい在庫は手数料が高くなるおそれがあります。

国際ファクタリング

国際ファクタリングとは、貿易で生じるリスクを回避するための仕組みです。商品を輸出する業者と支払債務を負う海外の輸入業者、日本のファクタリング会社と海外のファクタリング会社、4社で契約を交わします。

一般的なファクタリングが資金調達を目的とするのに対し、売掛金を海外の輸入業者から確実に回収するために用いられます。海外の企業と取引する場合、さまざまな懸念があります。国内の企業ではないため素性がよく分からず、期日までに支払いをしてくれるかどうかも分かりません。

こうしたリスクを回避するため、国際ファクタリングが用いられています。輸出した業者はファクタリング会社に債権を売却して確実に現金化できるため、海外業者との取引で生じるリスクを軽減できます。

一方で、国際ファクタリングは手数料が高くなりやすい、そもそもサービスを提供している事業者が少ないといったデメリットがあるため注意しなくてはなりません。

医療ファクタリング

医療分野に特化した現金化サービスが医療ファクタリングです。売掛債権ではなく診療報酬債権や介護報酬債権、調剤報酬債権が取引の対象です。

日本は国民皆保険制度により、患者が窓口で負担する医療費は原則3割(年齢や所得によって異なる)です。残りの7割については医療機関がレセプトを作成して社会保険診療報酬支払基金などの機関へ請求し、後日報酬を得ます。レセプトとは診療報酬明細書のことです。

報酬を請求しても、すぐには医療機関に支払われません。審査支払機関による審査が行われ、不備や不審な点がなければ支払われます。そのため、実際に医療機関が報酬を受け取るまでには2~3ヶ月程度かかるのが一般的です。

医療ファクタリングを利用し、診療報酬債権を売却すれば、報酬を得るまでの期間を圧縮でき財務状況の改善が可能です。

保証型ファクタリング

保証型のファクタリングは、売掛先が倒産した際などに保証金が払われる、保険のようなサービスです。買取型は早期の資金調達を目的としていますが、保証型は売掛金が未回収になるリスクを回避する目的で利用されます。

サービスを利用する際には、まず売掛債権の保有企業がファクタリング会社へ保証を依頼します。依頼を受けたファクタリング会社は、売掛先の支払能力などを調査、審査したうえで売掛債権を保証し、万が一売掛先から支払いがなかった場合にはファクタリング会社から依頼者へ支払いが行われる仕組みです。

売掛金が未回収になっても保証金は支払われるため、貸し倒れリスクを回避できる点が大きなメリットです。一方、サービスを利用するには保証料を支払う必要があり、売掛先が問題なく期日までに支払いをしてくれた際には支払った保証料がムダになってしまうデメリットがあります。

おすすめのファクタリングサービス3選

最後におすすめのファクタリングサービスを取りあげます。それぞれのサービスに特徴や強みがあるため、比較しつつ検討してみましょう。

AccelFactor(アクセルファクター)

引用元: アクセルファクター

AccelFactor(アクセルファクター)は、株式会社アクセルファクターが提供しているファクタリングサービスです。

中小企業の役に立ちたいという理念のもと運営が続けられており、年間利用件数3,000件以上、買取申込額は300億円弱とたしかな実績があります。

原則即日決済をモットーとしている点が魅力です。申し込みから審査、契約までオンラインで完結でき、全体取引のおよそ半数以上は即日振込が実行されています。申込者の状況に応じて柔軟な審査、対応をしている点も特徴です。

ファクタリング会社によっては、多額の売掛債権にしか対応しておらず、下限額が高く設定されているケースがあります。一方、同社は少額から高額の売掛債権買取に対応しているため、多様なニーズに対応できます。

ペイトナー ファクタリング

引用元: ペイトナーファクタリング

ペイトナー ファクタリングは、BtoB決済サービスの提供や与信モデルの企画、開発などの事業を手掛けるペイトナー株式会社が提供しているサービスです。数々のメディアに掲載された実績があり、大手を含む多くの企業がパートナー企業に名を連ねています。

サービスの特徴としては、個人事業主やフリーランス向けである点が挙げられます。事業計画書など面倒な書類の用意や提出が不要で、AIを活用したスピーディな審査により短期間での資金調達が可能です。審査から入金までは最短10分、サービス利用料10%以外の費用がかからずコストも抑えられます。

2社間でのファクタリングなので売掛先に知られる心配もありません。サービスの利用方法も簡単です。請求書のPDFや画像データを用意しアップロードすると、審査結果がメールで返ってきます。審査完了後に振り込まれた金額を確認し、後日売掛先から入金があればペイトナーへ支払いをします。

サービスの利用にあたり、電話やメールでやり取りをする必要はなく、オンラインですべての手続きを完結できます。累計申請件数が5万件を突破しており、たしかな実績があるため、安心して利用できるファクタリング会社を求めている方におすすめです。

FREENANCE(フリーナンス)

引用元: FREENANCE

FREENANCE(フリーナンス)は、GMOクリエイターズネットワーク株式会社が提供しているサービスです。IT大手GMOインターネットグループのメンバー企業が運営しているため、安心して利用できます。

フリーランスの資金繰りをサポートするサービスであり、クライアントに知られることなく請求書を現金化できます。

「フリーナンス即日払い」を利用すれば、手持ちの請求書を最短即日に現金化でき、借金することなく資金を調達できます。

審査に要する時間は最短30分と短く、登録後すぐに利用可能です。会員登録には、運転免許証やマイナンバーカードなど、顔写真付きの身分証明書が必要であり、売掛先へ提出している請求書のデータと併せてアップロードします。

また、補償サービスやバーチャルオフィスなど、フリーランス向けのサービスが充実しているのも特徴です。フリーランスとして安全にビジネスを展開したい方に適しています。

▼他サービスも検討したい方はおすすめのファクタリング業者を紹介している以下記事をご一読ください。

資金調達を考えている人におすすめのファクタリングサービスを紹介します。初めてでも悩まないように、選び方や悪徳業者の特徴などもまとめました。メリット・デメリットはもちろん、申し込みの流れなどもまとめたので参考にしてください。